環境への取組み 気候変動への対応

TCFD提言に基づく開示

近年、地球温暖化など気候変動により、環境、社会、そして企業活動は大きなリスクにさらされています。気候変動に代表される環境課題の解決は、 ESGに配慮した不動産投資運用により「持続可能な生活拠点」及び「持続可能な事業活動拠点」の提供を目指す本投資法人にとって、重要課題の一つと認識しています。

本資産運用会社では、TCFD提言を踏まえ、2020年に気候変動が事業にもたらすリスクと機会を特定して情報開示を行い、さらに分析を重ね2021年に国際機関等が公表している将来的な気候予測を主な情報源としてシナリオ分析を行いました。2022年には、特定したリスクと機会について財務的影響を分析するほか、CRREM(Carbon Risk Real Estate Monitor)を用いた分析を行っています。今後も情報開示の拡充を図るとともに、TCFDへの対応を通じて気候変動に関連する移行リスク、物理的リスクを適切に把握し対応することでレジリエンスを高めていく一方、事業機会の創出に向けて戦略的に取り組んでいきます。

ガバナンス

本資産運用会社では、サステナビリティに関する意思決定機関としてサステナビリティ委員会を設置しています。同委員会は原則3か月に1回以上開催するものとしており、サステナビリティに係る方針や目標、各種施策の決定の他、気候変動に関する移行リスク、物理的リスク、気候変動の緩和・適応に係る重要課題について、審議しています。

2020年に、気候変動関連課題に対する基本的考え方、取組み体制を定めるとともに、気候変動への取組みの推進強化と責任の明確化を目的に、サステナビリティ執行責任者を気候変動対応担当役員とし、最高責任者は代表取締役社長が務めています。気候変動緩和・適応に向けたこれらの活動については、代表取締役社長及び取締役会並びに投資法人の役員会に対し適宜報告を行っています。

2021年、サステナビリティ意識の向上及び組織的な推進体制の強化を企図し、サステナビリティ委員会のメンバーを全部署の長に拡大し、2022年には、ESGに関する業務を統括・管理する専担部署として「ESG推進室」を設置し、推進体制の強化を図っています。

サステナビリティ推進体制についてはこちら

戦略

本資産運用会社は、気候変動が事業活動に大きな影響を与える重要な環境課題であるとの認識のもと、本投資法人のマテリアリティに「気候変動への対応推進」を掲げ、気候変動に伴う様々なリスク及び機会を、事業戦略上の重要なポイントの一つとして捉えています。

シナリオ分析

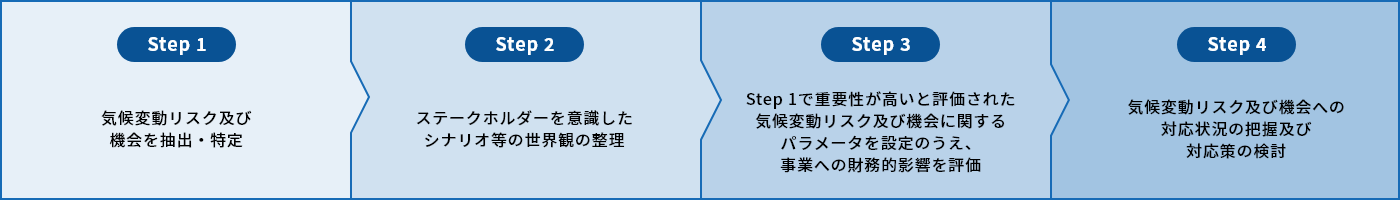

本資産運用会社は、気候変動により今後起こり得る様々な事態を想定し、本投資法人の事業活動に与えるリスクと機会を把握してその財務的影響を評価するためにIPCC(気候変動に関する政府間パネル)やIEA(国際エネルギー機関)といった国際機関・業界団体のシナリオを用い、気温が4℃、1.5℃それぞれ上昇した世界における分析を行いました。シナリオ分析の実施プロセスは以下のとおりです。

シナリオ分析の実施プロセス

気候変動によるリスクと機会

気候変動によるリスクには、炭素税等の規制強化や脱炭素社会に対応できない企業等への需要低下、レピュテーション悪化といった脱炭素社会への移行に伴うリスク(移行リスク)と、気候変動に伴う自然災害や異常気象の増加等によってもたらされる物理的な被害に伴うリスク(物理的リスク)があります。同時に、気候変動によって創出される機会についても想定することができます。

このテーブルは左右にスクロールできます

| 分類 | 気候変動による世の中の変化 | |

|---|---|---|

| 移行リスク | 政策と法規制 |

|

| テクノロジー |

|

|

| 市場 |

|

|

| 評判 |

|

|

| 物理的リスク | 急性 |

|

| 慢性 |

|

|

| 機会 | テクノロジー |

|

| 市場 |

|

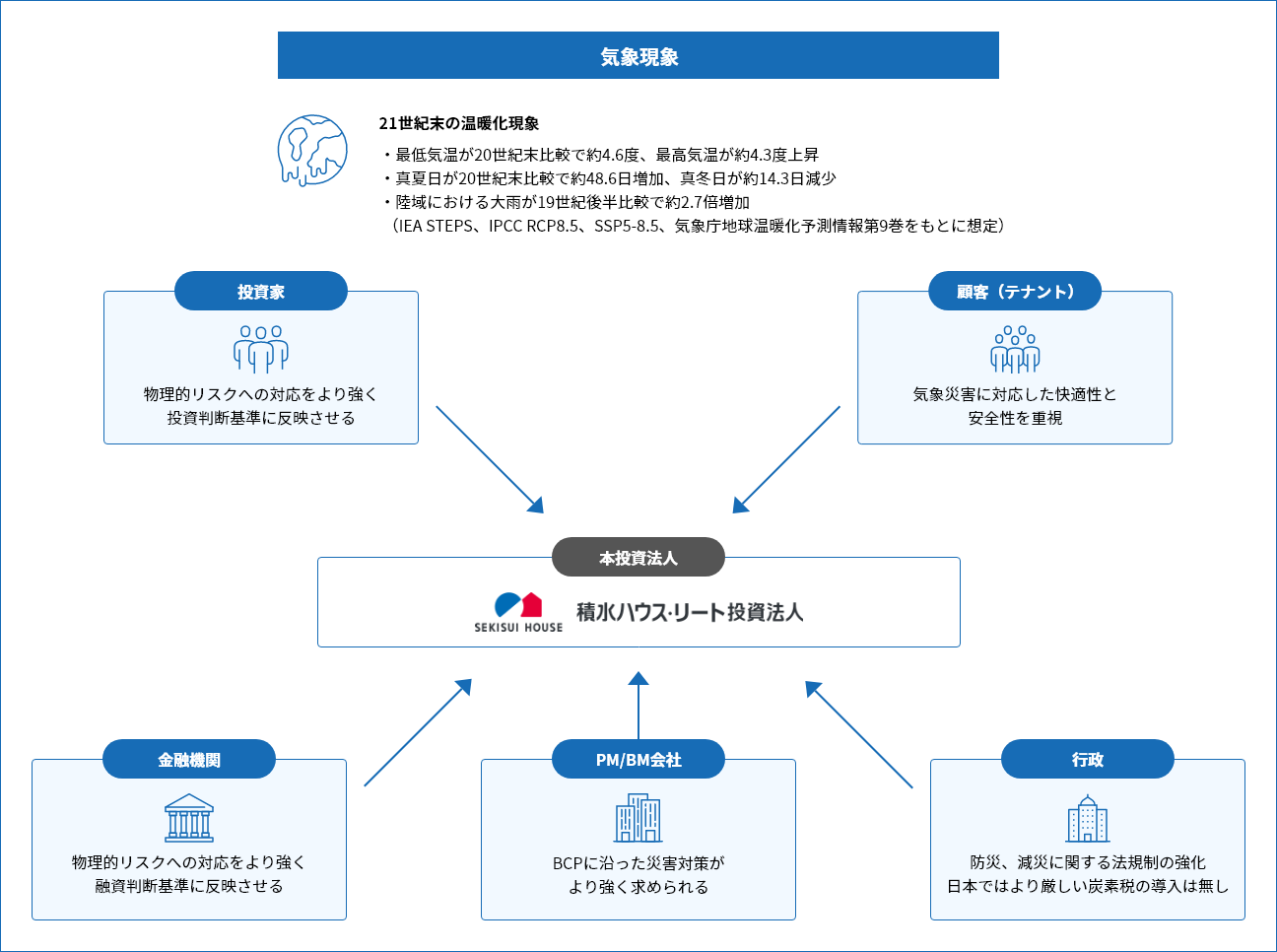

ステークホルダーを意識したシナリオ毎の世界観

4℃シナリオ

4℃シナリオは、脱炭素社会を実現するための厳しい規制及び税制の改正等が実施されず、温室効果ガス(GHG)の排出が増加し続けることを前提とした世界観であり、相対的に物理的リスクは高く、移行リスクは低いシナリオです。

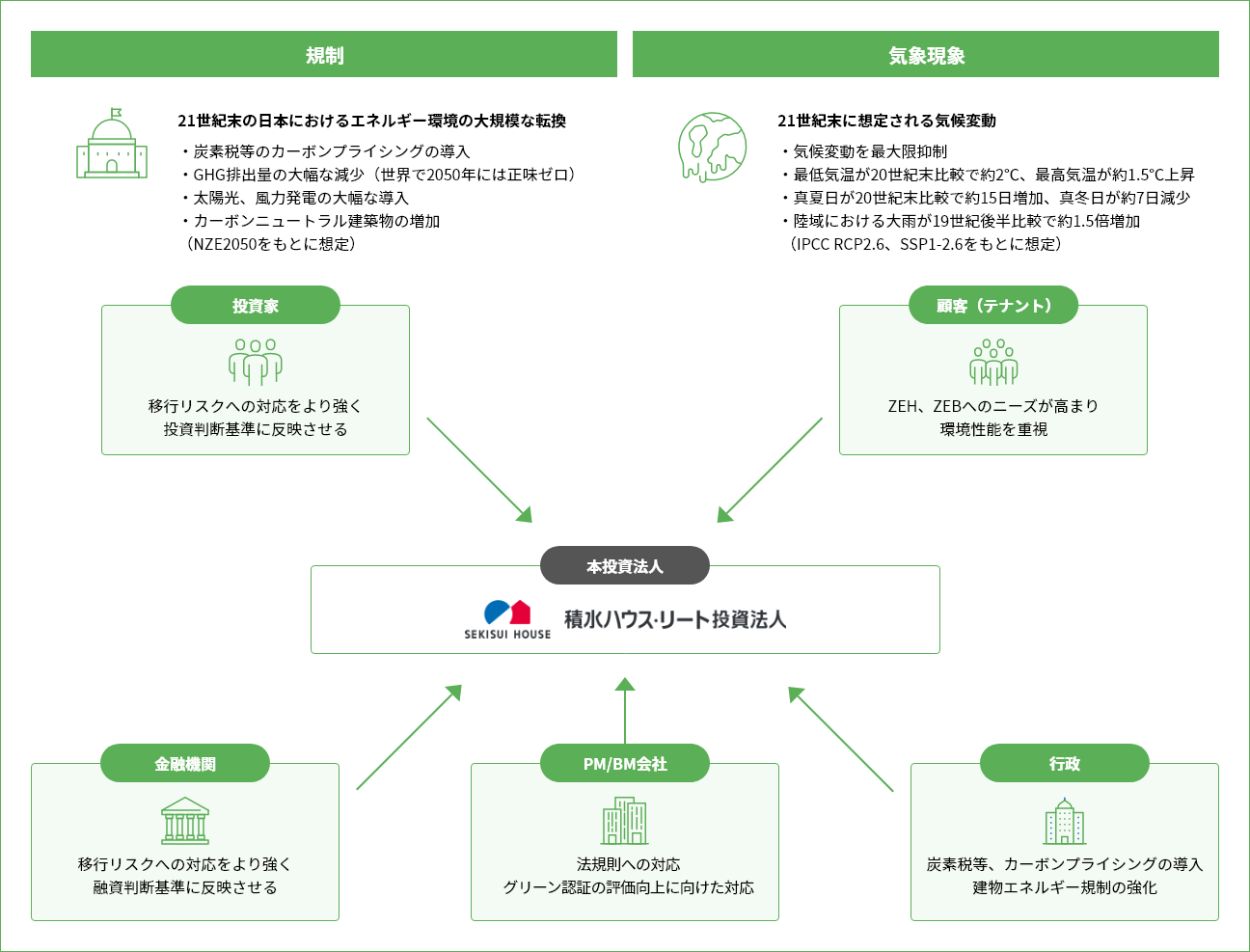

1.5℃シナリオ

1.5℃シナリオは、脱炭素社会の実現に向けての規制や税制が導入されていくことを前提とした世界観であり、相対的に物理的リスクは低く、移行リスクは高いシナリオです。

財務的影響の評価

以下の前提のもと、本投資法人が直面するリスクと機会の財務的影響を評価するためのパラメータを設定し、シナリオ下におけるパラメータの差異を考慮し算定しました。なお、気候変動リスクは、リスクが顕在化する時期や規模についての不確実性が高く、その財務的影響を予測することは極めて困難です。現時点での分析においては、分析対象や社会経済の変化、想定する自然災害に一定の前提を置いており、特定したリスク・機会が顕在化する確率については考慮していません。そのため、分析手法については外部環境の変化も踏まえ今後も継続して見直しを行う考えです。

このテーブルは左右にスクロールできます

| 分析対象 | 不動産の投資運用及び資金調達における事業全般 | |||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 想定期間 |

短期:現在より2025年まで 中期:2030年まで 長期:2050年まで |

|||||||||||||||

| リスク分類 | 移行リスク | 物理的リスク | ||||||||||||||

| 参照したシナリオ |

|

|

||||||||||||||

4℃シナリオ

このテーブルは左右にスクロールできます

| 分類 | リスク・機会の要因と財務的影響 | 想定期間 | 財務的影響額(注) | 対応策 | ||

|---|---|---|---|---|---|---|

| 物理的リスク | 急性 |

|

中・長期 | ▲6億円 |

|

|

|

中・長期 | ▲3億円 | ||||

| 慢性 |

|

中~長期 | ▲0.1~▲0.2億円 |

|

||

| 機会 | テクノロジー |

|

中・長期 | 1.5億円 |

|

|

1.5℃シナリオ

このテーブルは左右にスクロールできます

| 分類 | リスク・機会の要因と財務的影響 | 想定期間 | 財務的影響額(注) | 対応策 | ||

|---|---|---|---|---|---|---|

| 移行リスク | 政策と法規制 |

|

中・長期 | ▲1億円 |

|

|

|

中・長期 | ▲7億円 | ||||

| テクノロジー |

|

中・長期 | ▲1億円 |

|

||

| 評判 |

|

短・中・長期 | ▲0.5億円 |

|

||

| 市場 |

|

中~長期 | ▲14.5~▲16億円 |

|

||

| 物理的リスク | 急性 |

|

中・長期 | ▲3億円 |

|

|

|

中・長期 | ▲1億円 | ||||

| 慢性 |

|

中・長期 | ▲0.1億円 |

|

||

| 機会 | テクノロジー |

|

中~長期 | 2~3億円 |

|

|

| 市場 |

|

中~長期 | 14.5~16億円 |

|

||

(注)財務的影響額については、本資産運用会社が本投資法人の運用実績等を踏まえ、国際機関等が提示するシナリオに基づく各種パラメータを参考に試算した年間の影響額であり、数値の正確性を保証するものではありません。

分析結果

4℃シナリオにおいては、脱炭素社会を実現するための厳しい規制及び税制の改正等が実施されず、GHGの排出が増加し続けることで、気象災害の激甚化や慢性的な気温上昇といった気象パターンの変化による物理的なリスクを避けられません。これにより、保有物件の賃料減少や修繕費、電力料金の増加等が予想されます。本資産運用会社では、台風や集中豪雨等による保有物件に浸水被害が生じることで、収益に影響を及ぼすリスクを認識しています。本投資法人は日本国内に121物件保有(2023年3月現在)しており、そのうちハザードマップ等の調査により河川の氾濫等によって浸水被害の生じるリスクがあると認識している保有物件は55物件あります。多額の被害が想定される保有物件については、被害想定額を上回る補償内容の保険に加入しています。またこの場合、浸水被害によって事業運営ができなくなり賃料収入が低下するリスクも想定されますが、逸失利益(間接被害)を補填する保険に加入することでリスク低減を図っており、これによる財務的影響額は6億円と算定しています。なお、これらの被害額は、保有物件が所在する全てのエリアで同様の被害が同時発生する前提での試算ですが、本投資法人の保有物件の立地は分散しており、同時に被害が生じるリスクは低いと考えています。

1.5℃シナリオにおいては、脱炭素社会の実現に向けてGHG排出量の抑制を目的とした規制の強化や、テナントの環境意識の高まりによる物件選好の変化等、移行リスクによる影響が想定されます。本投資法人は、こうしたリスクに対応するため、炭素税導入による運用コストへの影響額を算定しています。2022年度は再生可能エネルギーの導入等により大きくGHG排出量が減少したことから、影響額は1億円と昨年の分析結果よりも小さくなりました。また、本投資法人はポートフォリオのGHG排出削減や保有物件のグリーン認証取得を進めていますが、更なる省エネ基準等の環境規制が強化されることを想定し、その対応に係る改修コストへの影響額を7億円と算定しています。その他、テナントによる物件選好による影響については、ZEH等の高い環境性能を有する物件ニーズが高まることを想定し、これらの物件取得が進まない場合の賃料収入への影響額は最大16億円の減少、一方で取得が進んだ場合の賃料収入への影響額も最大16億円の増加と算定しています。

本投資法人では、4℃シナリオの示す気象災害の激甚化を見据え、浸水等のリスクに対する立地・スペック両面からの耐性を備え、また、高い環境性能を具備した物件を中心に投資を行っています。さらに、1.5℃シナリオの示す低炭素社会への移行を見据え、移行リスクに対応し競争優位性を維持するため、更なるポートフォリオのGHG排出削減、グリーン認証の取得に加え、積水ハウスが開発しているZEH物件へ積極的に投資することで各リスクへの対応を積極的に進めていきます。このように本投資法人は、各リスクへの対応に積極的に取り組んでいることから、これらのリスクに起因する事業への影響は限定的であり、一方でこれらの取組みは価値創出のためのビジネス機会に繋がると判断しています。

またさらなる対応の一環として、2022年度よりCRREM(Carbon Risk Real Estate Monitor)を用いた移行リスク評価分析を行っています。本投資法人は、今後も引き続き戦略的に気候変動への対応を進め、気候変動リスクの低減と機会の極大化に努めます。

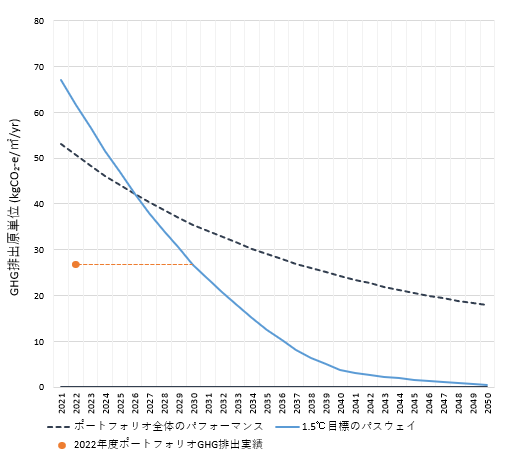

CRREMによる分析

CRREMの概要

CRREM(Carbon Risk Real Estate Monitor)は、パリ協定の2℃、1.5℃目標に整合するGHG排出量の2050年までのパスウェイ(炭素削減経路)を、日本を含む欧州、北米、アジア・太平洋地域の計44か国(2023年11月時点)の不動産の用途毎に算出し、公表しています。分析対象とする保有物件データとパスウェイを比較することで、物件単位の座礁資産(注)化の時期及び炭素コストを算定し、これらに対処するために必要な改修規模を把握することで運用改善への活用が期待できるツールです。

(注)座礁資産とは、低炭素社会への移行に伴う変化(需要や市場価格)によって価格が低下した資産をいいます。

分析結果

本資産運用会社では、本投資法人のポートフォリオ(2022年3月時点の保有物件のうち1年以内に譲渡済み又は譲渡を決定した物件を除いたポートフォリオ)を対象とし、CRREMのリスク評価ツールを用いて、以下のとおりポートフォリオの潜在的な座礁資産化リスクの分析を行いました。分析にあたっては、アジア太平洋版ツール(ver1.22)をベースとし、一部パラメーター(グリッド電力のGHG排出係数等)を調整しています。以下のグラフは、ポートフォリオのパフォーマンスとGlobal Pathways v2.01(1.5℃目標)の比較を示しています。

CRREMパスウェイの推移

- ポートフォリオ全体のパフォーマンスは、2021年度の実績を基に現状のパフォーマンスで推移する前提で算出

- 分析時点において、保有物件の住居専有部のエネルギー消費量のデータがないため、東京都による家庭部門のエネルギー消費動向実態調査をもとに専有部の平均的なエネルギー消費量を代替値として設定し分析

2022年に実施したオフィスポートフォリオを対象とした分析結果では、旧1.5℃パスウェイ(Global Pathway v1.093)において、現状のパフォーマンスで推移したケースで2030年前半まで旧1.5℃パスウェイを下回っていましたが、今回住居を分析対象に加え、ポートフォリオ全体を対象とした分析を実施したところ、新1.5℃パスウェイ(Global Pathways v2.01)においては、超過時期が2020年代半ばまで早まる結果となりました。また、ポートフォリオ全体のパフォーマンスは2021年度の実績を基に算出していますが、2022年度の実績を今後保つ場合、新1.5℃パスウェイの超過時期は2030年まで先延ばしが可能であることが分かります。実際はGHG排出の削減施策を実施していく予定であることから、新1.5℃パスウェイの超過時期は2030年よりもさらに後ろ倒しできるものと考えています。

リスク管理

本資産運用会社は、資産運用業務を遂行するにあたり、内在する種々のリスクを的確に把握し、これを適正に管理しリスクの発現を防ぎ、リスク発生時の損失を極小化することを目的として、統合的なリスク管理体制を構築しています。組織的なリスク管理を適切に行うため、内部統制推進室長をリスク管理の統括責任者、全部署の長をリスク管理部門責任者とし、また、リスク管理の推進業務を内部統制推進室が担っています。内部統制推進室は、営業年度毎に、年度方針、重点対応リスクからなる次年度のリスク管理計画を策定し、取締役会の承認を受けます。そして半期毎にリスクマネジメント会議を開催し、気候関連リスクを含めたリスク管理計画の進捗状況をモニタリングし、その内容を取締役会へ報告しています。

こうしたリスク管理体制の下、気候変動に関しては、本資産運用会社におけるサステナビリティ委員会にて、本投資法人の運用に影響を与える気候変動リスクと機会を継続的に識別・評価し、サステナビリティ委員会の最高責任者たる代表取締役社長が必要と判断した場合は、その対応策を更新します。気候変動リスクと機会を管理する方法を明確化し、総合的リスク管理プロセスの一部として、気候変動リスク・機会の管理とレジリエンスに係る取組みをそれぞれ推進します。

リスク管理体制についてはこちら

指標と目標

本投資法人は、気候変動に代表される環境課題の解決が、本投資法人の持続的成長において重要であると認識しています。こうした認識の下、本投資法人は、「気候変動への対応推進」と「環境性能に優れた不動産への投資」をマテリアリティとして特定するとともに、気候変動リスク及び機会を識別・評価、管理する際に使用する指標と目標を以下のとおり設定しています。なお、本投資法人のGHG排出削減にかかる中期目標は、SBT認定を取得しています。

SBT認定についてはこちら

■ GHG排出削減目標

- 中期目標(2030年度までに)Scope1、Scope2について総排出量を42%削減(2021年度比)

- 長期目標(2050年度までに)ネットゼロを達成

- Scope3については、総排出量を算定し削減する

■ エネルギー消費削減目標

- 2028年度までにポートフォリオのエネルギー消費原単位10%削減(2018年度対比)

原則として2028年度以降は5年毎に削減目標を設定する

■ ポートフォリオのグリーン認証目標

- ポートフォリオのグリーン認証取得割合70%以上を維持

指標はこちら