初めての方へJ-REITまるごと大解説

STEP.1

まずはJ-REITを知ろう

そもそもJ-REITってなんだろう?

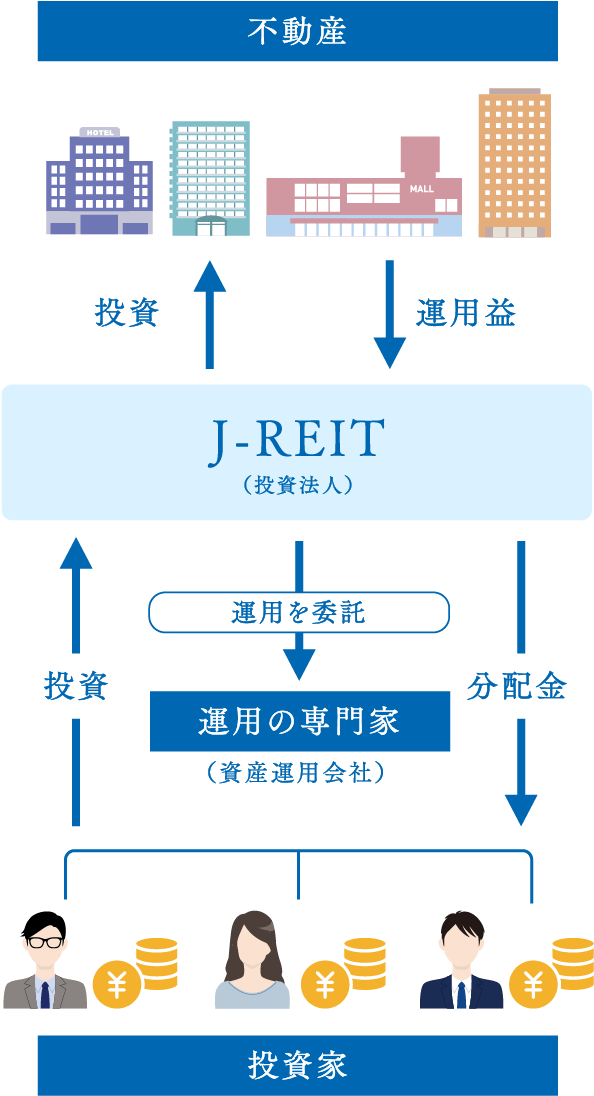

REIT(リート)とは、「Real Estate Investment Trust」の略称で、日本語では「不動産投資信託」という意味です。その言葉通り不動産が運用対象の投資信託のことで、多数の投資家から集めた資金で賃貸住宅やオフィスビル、商業施設等の不動産に投資し、賃料収入や売却益等の収益を投資家に還元する金融商品のことです。1960年代にアメリカで誕生し、2000年代に日本に導入される際、海外のREITと区別するために、Japanの「J」をつけて「J-REIT(ジェイリート)」と呼ばれるようになりました。

2001年に2銘柄であった上場銘柄数は、2023年4月時点で60銘柄となり、J-REIT市場は大きく成長しました。

J-REITってどんな仕組み?

J-REITは証券取引所に上場しており、株式に相当する「投資証券」を発行しています。投資家は、証券会社等を通じてこの「投資証券」を購入することで、収益を「分配金」という形で受け取ることになります。取引価格はインターネットでも閲覧することができますので、投資家は売買価格をリアルタイムに確認することもできます。つまり、株式会社における株式の売買と同様の仕組みなのです。

J-REITは法律によって資産の運用を外部の専門家に委託しなければなりません。

したがって不動産を含む投資法人の資産の運用そのものは外部に委託されます。その委託先となるのが『資産運用会社』です。資産運用会社は、実際に投資する不動産の選別や賃貸借の条件、運用の方法等、主に戦略を立案します。また、不動産の価値を維持するためのさまざまな施策(メンテナンス等)を立案し、実施します。

STEP.2

投資不動産の種類と

特徴について

J-REITが投資する不動産は、オフィスビル、賃貸住宅、商業施設、ホテル、倉庫等の物流施設、ヘルスケア施設等多種多様です。この中から1種類の不動産に集中して運用する投資を「特化型」、複数の種類に分散する投資を「複合型(2種類)」もしくは「総合型(3種類以上)」と呼びます。

各不動産にはどんな特徴があるのか見ていきましょう。

-

- オフィスビル

- 都心の大型オフィスビルや地方都市のオフィスビルを運用します。J-REITの保有資産額の中でも大きな割合を占めていて、立地や設備に優位性のある物件の場合は安定した収益を得られるというメリットはありますが、一方で、テナントは企業がメインのため、景気動向や業績の影響を受けやすいというデメリットもあります。

-

- 賃貸住宅

- 主に個人を対象とした賃貸住宅を運用します。景気の影響を受けにくく、一室あたりの賃料の割合が比較的小さいこともあり、大幅な人口減少等が生じない限りは安定した賃料収入を得られやすいのがメリットです。不景気でも家賃が安定している反面、景気が上向きの時は恩恵が少ないというデメリットもあります。

-

- 商業施設

- 大型のショッピングモールや百貨店等を運用します。賃貸借契約の期間は、オフィスや住居に比べて長いのが一般的でありメリットですが、テナントの売り上げに賃料が連動する方式をとるケースもあり、景気動向の影響を受けやすいのがデメリットと言えます。

-

- ホテル

- 観光ホテル、ビジネスホテル、リゾートホテル等、各種ホテルを運用します。ホテルの売り上げに連動して賃料が変動する方式をとるケースもあり、景気動向や観光業の業績に影響を受けやすいというのがメリットでもあり、デメリットでもあると言えるでしょう。

-

- 物流施設

- 主に倉庫等の物流施設を運用します。契約しているテナントの入れ替わりが少なく安定性が高いのがメリットです。近年では、ネットショッピングの利用者増加によって、運用実績は比較的好調であり、賃料・稼働率も安定しています。しかしながら、流動性が低いこと等がデメリットとされています。

-

- ヘルスケア施設

- 医療施設や高齢者向け施設を中心に運用します。少子高齢社会の日本で、社会的ニーズも高く今後の成長が期待できます。賃料・稼働率も安定しており、景気の影響を受けにくいのがメリットですが、介護保険等制度変更の影響を受けやすい等のデメリットもあります。

STEP.3

J-REITの魅力とリスク

J-REITには他の投資にはないさまざまな魅力があります。一方で、投資である以上、リスクも存在します。魅力とリスク、双方をしっかりと理解しておきましょう。

J-REITの魅力

管理の手間がかからず、

運用状況の把握も可能

不動産投資には、テナント募集や建物管理等初心者には煩わしい面倒な業務がたくさんあります。また、投資する不動産の選定等、長期的な収益分析が必要です。一方、J-REITは不動産の売買や運営を経験豊富なプロが行っており、運用不動産の稼働状況や収支状況を定期的に開示していますので、投資の経験が浅い方にとっても安心と言えます。また、現物を所有する投資に比べ、J-REITは、複数の不動産に投資しているためリスクの分散も図りやすいと言えます。

少額から始められる

いわゆる不動産投資の場合、マンションやアパート等の一室や、戸建を含む建物一棟を購入し賃貸経営をすることになりますので、大きな初期投資が必要となります。これに対してJ-REITは、投資法人が投資家に出資してもらい運用するという仕組みですので、不動産投資よりはるかに少額から投資を始められるのが特徴です。

比較的高い利回りの

分配金が期待できる

一般事業会社の株式の場合は、利益から法人税等を支払い、内部留保として企業内部で蓄積することを考慮して残りを配当として株主に分配します。それに対してJ-REITには、利益の90%超を分配する等の条件を満たすと法人税が実質免除となるという仕組みがあることから、多くの投資法人は利益の大部分を分配金として投資家に還元しています。そのため株式と比較すると、高い利回りの分配金が期待できるのです。

証券会社等を通じて

タイムリーに売買可能

実物の不動産を売却するには、買い手を見つける必要があるため、通常は現金化まで数ヶ月かかるケースもあります。それに比べJ-REITは、株式と同じように証券会社等を通じてタイムリーに売買することができるので、実物の不動産より流動性が高い金融商品と言えます。

主なJ-REITのリスク

元本が保証されていない

J-REITの価格は株価と同じように変動します。そのためさまざまな要因によって購入価格を下回る、いわゆる元本割れするリスクがあります。

保有不動産に関するリスク

景気動向の影響や不動産の稼働率、テナントの売り上げ等により、保有する不動産の価値や賃料収入が増減し、分配金が減少する可能性があります。

災害等による不動産の毀損

災害や事故等の発生によって、不動産が壊れたり、なくなったりする可能性は否定できません。また、被災地域や経済そのものが悪影響を受け、結果的に不動産の価値にも影響を及ぼすおそれがあります。

法制度の変更

税制や建築規制等の変更により、不動産の価値や収益性が低下する場合があります。また、関係法令の施行・改正により、不動産の管理費用が増加する可能性もあります。これらによって、投資口価格の下落や分配金の減少が生じる可能性があります。

※この他にもリスクは存在します。投資を行う際は、自らの責任において慎重に検討し、判断する必要があります。

STEP.4

J-REIT投資を始めるには?

J-REIT投資を始めたいけどどうすればいいの?実はJ-REIT投資を始めるのは意外にも難しくありません。株式等と同様、証券会社等に口座を開設し、自分の希望にあったJ-REIT商品を選べば投資が開始できます。購入の手順等詳しくは各証券会社等に問い合わせ、ご確認ください。